Nachricht

Innovative Finanzierungsmodelle für Energieunternehmen

Wie wird die Finanzierung der Energiewende sichergestellt? Der hohe Finanzbedarf von etwa 800 Mrd. €, die ungünstige wirtschaftliche Situation der Energieunternehmen sowie die hohe Liquidität der Finanzmärkte erfordern in zunehmendem Umfang innovative Finanzierungsformen und neue Kooperationsmodelle mit externen Kapitalgebern. Einen Blick auf die erfolgreiche Anbahnung und Umsetzung der Zusammenarbeit von Energieunternehmen und Finanzinvestoren werfen Dr. Volker Flegel (re.), Celron GmbH München und Dr. Klaus Bader, Norton Rose Fulbright LLP in einem Gastbeitrag.

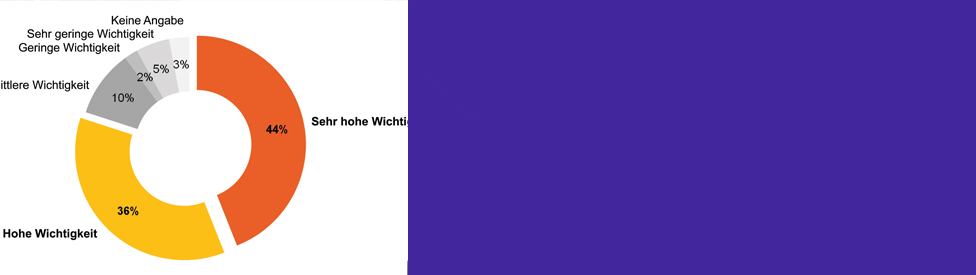

Über einen sehr langen Zeitraum konnten Energieunternehmen die erforderlichen Investitionen vornehmlich aus ihrem Cash-flow und über kostengünstige kommunale Darlehen finanzieren. Deutlich zunehmender Wettbewerbsdruck, rückläufige Renditen, infolge der Energiewende außerplanmäßig erheblich erhöhter Investitionsbedarf sowie Herabstufungen der Kreditratings erfordern ein Umdenken bei der Finanzierung von neuen Investments. 4 von 5 Führungskräften aus Energieunternehmen stufen dementsprechend die Notwendigkeit der Zusammenarbeit mit Finanzinvestoren als hoch bis sehr hoch ein (vgl. Abb. 1). Aber: Energieunternehmen und Finanzinvestoren begegnen sich nicht auf Augenhöhe. Die Erwartungen hinsichtlich der Attraktivität von Projektinvestitionen klaffen weit auseinander und der Finanzbedarf der meisten Projekte zur Realisierung der Energiewende liegt unterhalb der Wahrnehmungsschwelle vieler Finanzinvestoren.

Wechselseitige Erwartungen von Energieunternehmen und Finanzinvestoren

Aus der Perspektive der Energieunternehmen soll sich ein Finanzinvestor idealerweise weitgehend auf die Rolle eines Geldgebers mit moderaten Renditeforderungen beschränken, gleichzeitig aber alle wesentlichen Projektrisiken übernehmen. Demgegenüber stehen üblicherweise sehr konkrete, detaillierte Anforderungen der Finanzinvestoren an Geschäftsmodelle, Risikominimierung und Einflussnahme zur Absicherung ihres Investments. Ein klassischer Interessenkonflikt!

Bei der Anbahnung einer Zusammenarbeit mit Finanzinvestoren besonders häufig genannte Anforderungen von Energieunternehmen sowie typische Erwartungen von Finanzinvestoren an Projekte im Energiesektor sind in Abb. 2 gegenüber gestellt. Durch eine projektspezifische, detaillierte Sondierung der jeweiligen Erwartungen lassen sich die Erfolgsaussichten und die Realisierungsgeschwindigkeit deutlich erhöhen.

Finanzinvestoren mit hoher Affinität zur Energiewende

Versicherungsunternehmen, Infrastruktur- Fonds und Private Equity-Fonds investieren aufgrund des historisch niedrigen Zinsniveaus und der Volatilität des Eigenkapitalmarktes verstärkt in erneuerbare Energieprojekte und in Energieinfrastruktur.

Diese Finanzinvestoren unterscheiden sich jedoch deutlich hinsichtlich Rendite-Erwartung, Anlagehorizont, Risikobereitschaft und Anforderungen an die Zusammenarbeit mit Energieunternehmen. Bisher haben noch relativ wenige Energieunternehmen mit Finanzinvestoren zusammengearbeitet. Die seitens der Energieunternehmen bislang gewonnen Erfahrungen in den Phasen der Projektvorbereitung und -abwicklung sind dabei jedoch überwiegend positiv. Dies gilt in besonderem Maße für die Zusammenarbeit mit Finanzinvestoren, die bereits über ein ausgeprägtes Anlageportfolio im Energiesektor und auch über ein entsprechend spezialisiertes Team verfügen.

Innovative Finanzierungsmodelle für die Energiewende

Über die klassische Eigenkapital-, Projekt-, Sale and Lease Back-Finanzierung etc. hinaus wurden vielfältige, innovative Finanzierungsmodelle entwickelt und erfolgreich umgesetzt. Einige Beispiele: • EIB-Projektanleihen: EU-Förderung über 4 Mrd. € (Pilotphase 0,5 Mrd. €) für Investitionen in Energienetze inklusive EU-Absicherung zur Begrenzung von Haftungsrisiken; • Strategische Partnerschaften: Kooperationen von Energieunternehmen mit Institutionellen Fonds, Versicherungsunternehmen etc. in Form von Fonds oder vollintegrierten Joint Ventures; • Kommunalanleihen: Langfristige Fremdkapitalaufnahme durch Kommunen mittels Schuldverschreibungen mit fixer Verzinsung, Lombardfähigkeit und Mündelsicherheit; • Crowd Funding: Finanzierung von Einzel-/Mehrfachprojekten mit Projektselektion durch die Investoren und einem Crowd Manager als unabhängigem Vermittler zwischen Projektinitiator und Investoren; • Energiegenossenschaften: Finanzierung energetischer/ökologischer Projekte durch Bürgerbeteiligungen, in 2013 bereits mehr als 90 Energiegenossenschaften und Zunahme um mehr als 20 % pro Jahr.

Erfolgreiche Anbahnung von Kooperationen zwischen Energieunternehmen und Finanzinvestoren

Der Anlagedruck der Finanzinvestoren in alternative Assets ist sehr hoch, die Ressourcen zur Identifizierung geeigneter Investments sind jedoch begrenzt. Dementsprechend müssen Energieunternehmen ein aktives, gezieltes Projekt- und Finanzierungsmarketing betreiben. Ein generischer Teaser mit einem "One fits all"-Anspruch führt selten zum Erfolg. Basierend auf unseren Projekterfahrungen hat sich folgende Methodik besonders bewährt:

• 1. Suchprofil: Systematische Definition der Anforderungen des Energieunternehmens an einen Finanzinvestor;

• 2. Vorselektion: Outside-in-Analyse der potenziellen Finanzinvestor und Ableitung einer Short-list;

• 3. Management-Buy-in: Abstimmung der Short-list auf der Top Management-Ebene des Energieunternehmens;

• 4. Anbahnung: Entwicklung eines zielgruppenspezifischen Investmentprofils (Teaser) sowie persönliche (!) Kontakte mit potenziellen Finanzinvestoren;

• 5. Erstkontakt: Sondierung einer möglichen Zusammenarbeit zwischen Energieunternehmen und Finanzinvestor auf Top ManagementEbene;

• 6. Umsetzung: Transaktionsbezogene und vertragliche Detaillierung auf der Arbeitsebene.

Fazit

Die Energiewende gibt es nicht umsonst und konventionelle Finanzierungsformen decken den Kapitalbedarf nicht im erforderlichen Umfang. Energieunternehmen müssen daher verstärkt die Nähe zu Finanzinvestoren suchen.

Auf Seiten der Finanzinvestoren stehen die Projekte der Energieunternehmen jedoch in einem Wettbewerb mit anderen alternativen Assets im In- und Ausland. Insofern ist die Entwicklung eines intelligenten Projekt- und Finanzierungsmarketings für Energieunternehmen unabdingbar. Mit geeigneten Kooperations- und Finanzierungsmodellen bei der Zusammenarbeit zwischen Energieunternehmen und Finanzinvestoren kann die Entwicklung der Energiewende zum Erfolgsmodell deutlich intensiviert werden.

www.celron.de

www.nortonrosefulbright.com/de/de